近年来,随着全球经济的变动和各国税收政策的不断调整,阿联酋作为中东重要的商业和金融中心,其税收体系逐步完善,并引入了增值税(VAT)这一重要税种。阿联酋自2018年1月1日起实施增值税制度,要求所有符合条件的企业按照规定定期申报和缴纳增值税。企业只有在遵循相关规定、按时提交增值税申报表,才能避免面临罚款或其他法律风险。

本文将详细介绍阿联酋增值税申报的相关规定,帮助企业了解哪些单位需要申报、申报的时限以及如何正确提交申报表。通过这些信息,企业能够更好地管理其税务工作,确保合规运营,最大程度地减少税务风险。

一、哪些企业需要在阿联酋提交增值税申报表?

根据阿联酋联邦税务局(FTA)发布的规定,凡是在阿联酋注册并且已经登记增值税的企业,都必须在每个纳税期结束时向税务局提交增值税申报表。这包括了所有营业额超过规定阈值的企业,以及那些即使营业额低于标准,但选择自愿注册增值税的企业。

1、强制注册企业

根据阿联酋税务法规定,所有年营业额超过375,000迪拉姆(约合102,000美元)的企业都必须强制注册增值税。此类企业需要每个纳税期结束时,向联邦税务局(FTA)提交增值税申报表。

2、自愿注册企业

对于年营业额低于375,000迪拉姆的企业,如果它们希望享受增值税相关的税收优惠(例如抵扣进项税),也可以选择自愿注册增值税。这类企业也需要遵循增值税申报义务,在每个纳税期结束时提交增值税申报表。

3、特殊情形

除了普通企业外,某些特殊情况的企业或个人,如非营利组织、政府机关、某些零税率商品或服务的提供商等,也可能需要根据规定提交增值税申报表。在某些情况下,注册增值税的义务可能因特定条件而有所不同。

二、增值税申报的时间规定

阿联酋的增值税申报周期取决于企业的年营业额。通常情况下,申报周期和截止日期如下:

1、小型和中型企业(年营业额低于1.5亿迪拉姆)

对于年营业额低于1.5亿迪拉姆的企业,阿联酋税务局要求企业每个季度提交一次增值税申报表。具体的提交截止日期是季度结束后的下一个月的28号。

2、大型企业(年营业额超过1.5亿迪拉姆)

对于年营业额超过1.5亿迪拉姆的大型企业,阿联酋要求这些企业每月提交增值税申报表。与季度申报不同,月度申报的截止日期是当月结束后的下一个月的28号。

3、节假日的影响

需要注意的是,如果增值税申报的截止日期恰逢节假日,提交的最后日期会自动顺延至节假日结束后的第一个工作日。因此,企业在制定申报计划时,应考虑到阿联酋的公共假期,并确保在期限内完成申报。

三、如何在阿联酋在线提交增值税申报表?

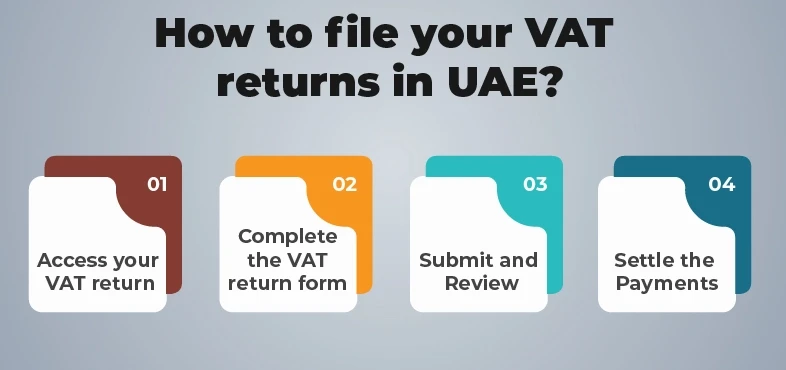

阿联酋的增值税申报系统是完全数字化的,企业可以通过阿联酋联邦税务局(FTA)提供的电子服务平台提交增值税申报表。以下是具体的操作步骤:

1、登录FTA电子服务门户

企业首先需要通过阿联酋的EmaraTax电子平台或者UAE Pass登录其FTA账户。此账户是企业与阿联酋税务局进行所有税务交流和操作的主要渠道。

2、进入增值税申报模块

登录后,企业应在平台的主页上找到增值税相关模块,选择“增值税201 - 新增值税申报表”选项,进入申报表填写页面。

3、填写增值税申报表

在增值税申报表页面,企业需要输入多个必填项信息,包括销售收入、进项税、应缴税款等。具体填写要求包括:

销售收入:列出所有已开具增值税发票的销售收入金额。

采购支出:列出所有企业在该期间内的采购支出,以及已支付的增值税。

净增值税:计算并显示企业应缴纳或可退还的净增值税金额。

在填写过程中,企业需要确保信息的准确性,因为这些数据将直接影响应缴税款的多少。

4、检查并提交

填写完毕后,企业应再次核对所有填写的数字和信息,确保无误后点击“提交”按钮。如果企业发现数据错误,可以通过平台的编辑功能进行修改并重新提交。

5、完成支付

如果申报表显示企业需要缴纳增值税,企业需要通过FTA提供的“我的付款”模块完成付款操作。请注意,确保按照规定的时间内完成支付,以免出现逾期缴税的问题,从而遭受罚款或其他行政处罚。

四、增值税201表格的结构与填写指南

增值税201表格是企业申报增值税时必须填写的核心文件。该表格通常由多个部分组成,每个部分都有其特定的填写要求:

1、纳税人信息

包括企业的基本信息,如公司名称、税务登记号、营业地址及联系人等。

2、申报期信息

企业需要填写本次申报的具体时间段,明确是哪一季度或月份的增值税申报。

3、销售和产出增值税

列出企业在申报期内的所有销售活动所产生的增值税。这部分通常包括所有销售产品或服务所涉及的增值税金额。

4、采购和进项增值税

列出企业在该期间内所有采购活动产生的增值税。这些进项税额可以用来抵扣企业的应缴税款。

5、应缴净税额

通过计算销售产生的增值税与进项税之间的差额,得出企业应缴的净税款。若销售增值税大于进项税,则企业需要缴纳差额部分;反之,则可能获得税款退还。

6、额外报告

根据FTA的要求,企业可能需要提交额外的报告或附件,如发票副本、销售记录等。确保所有必要的文件和凭证都随申报表一起提交。

7、企业负责人签字

增值税申报表最后需要由企业负责人或授权代表签字,确认所提交的信息是真实准确的。

五、常见问题与申报错误

尽管阿联酋的增值税申报系统相对简便,但企业在申报过程中仍可能遇到一些常见问题,尤其是在填写申报表时。以下是一些常见的错误和解决办法:

1、错误的税率应用

增值税在阿联酋的标准税率为5%,但某些商品和服务可能适用零税率或免税。因此,企业在填写申报表时必须确保税率应用正确,避免因错误计算税额而遭受处罚。

2、漏报收入或支出

企业必须准确列出所有的销售收入和采购支出,遗漏任何一项都可能导致申报表不完整,进而导致税务局的审计或处罚。

3、不及时支付税款

企业提交增值税申报表后,若有应缴税款,必须按时缴纳,否则将面临罚款和利息。

六、结语

阿联酋的增值税申报制度为企业提供了透明和高效的税务管理平台,但同时也要求企业严格遵守税务规定,确保按时提交准确的申报表。对于中国企业而言,进入阿联酋市场并进行增值税申报可能需要一定的适应期,但通过合理的税务规划和合规操作,可以确保顺利运营并避免不必要的风险。

了解阿联酋增值税的申报要求和流程,对于那些希望在该地区开展业务的企业至关重要。如果您需要更多关于增值税申报的帮助或指导,请随时联系我们的专业团队,我们将为您提供全面的支持与咨询服务,确保您的税务申报无忧。